台湾遭遇寒流袭击致78人猝死引发关注

台湾遭遇寒流袭击,导致当天有78人因天气寒冷而猝死,引发社会关注。这一事件再次提醒人们注意冬季保暖和防范极端天气的影响。政府和社会各界应加强宣传和教育,提高公众对极端天气的认识和应对能力,以减少类似事件的发生。...

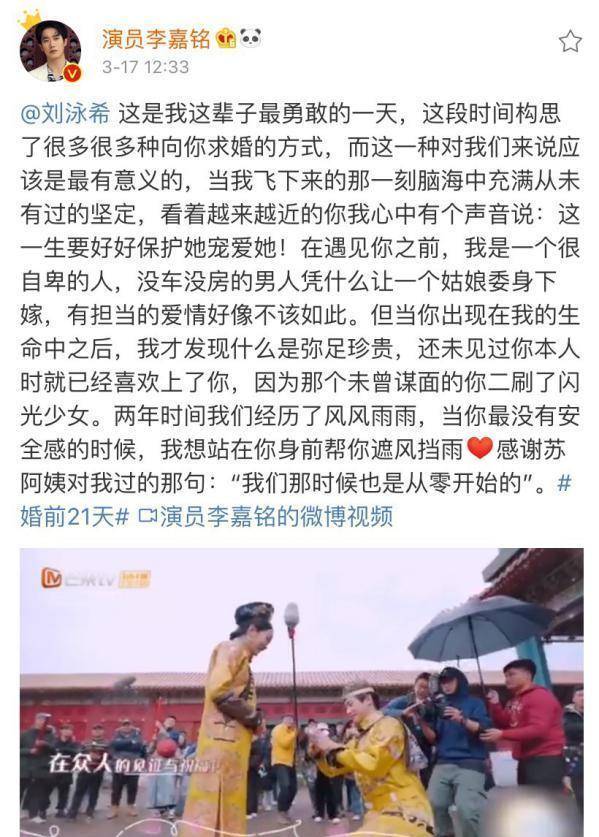

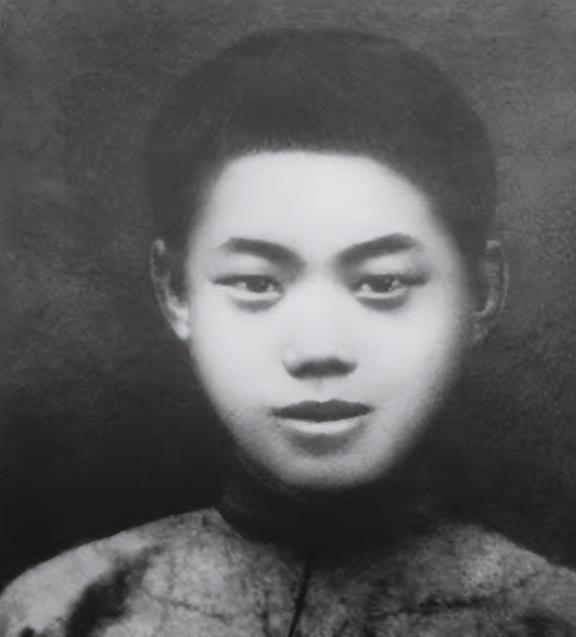

深情铭记英雄黄旭华,老人哽咽的嘱托

摘要:老人深情哽咽地铭记英雄黄旭华,表达对他的崇敬和怀念。黄旭华是一位英勇的人物,他的事迹值得被永久铭记。老人的嘱托传递了对英雄精神的传承和弘扬,让我们更加珍视和尊重英雄,铭记他们的奉献和牺牲。...

石矶娘娘配音现惊喜,行政跨界献声,跨界之旅意想不到

石矶娘娘的配音竟是由公司行政人员完成,这是一次意想不到的跨界之旅。原本从事行政工作的她,凭借其独特的嗓音和表演天赋,成功为角色注入生动的声音。这次跨界合作展现了不同领域间的融合与创意,也展现了配音艺术的魅力。...

哪吒2,树中隐藏的人性深度剖析

摘要:在电影《哪吒2》中,场景中的树含人量过高,即树木中包含了过多的人类元素,影响了观众对自然与神话世界的感受。这一设计可能过于注重现实元素的融入,而忽略了神话本身所应有的奇幻色彩和超脱感。...

哪吒2,奇迹之路,冲击全球影史票房百亿纪录

摘要:哪吒2在中国电影市场的表现令人瞩目,其票房奇迹之路令人瞩目。该片与全球影史票房榜仅差百亿,展现出强大的票房潜力和观众号召力。其成功不仅为中国电影产业树立了新的标杆,也为全球电影市场带来了不小的震撼。...

未定事件簿,探索未知的魅力

摘要:未定事件簿是一款充满未知魅力的探索游戏。玩家在游戏中扮演一个角色,探索各种未知事件和神秘故事。游戏的核心魅力在于未知和探索,玩家需要解开各种谜团和难题,逐步揭示隐藏在背后的真相。游戏具有高度的自由度和互动性,让...

首尔推出婚姻激励计划,百万韩元奖励结婚者,引领新风尚

首尔计划奖励结婚者,推出百万韩元激励计划,以鼓励更多年轻人结婚。这一新风尚旨在应对低生育率和人口老龄化问题。该计划可能会吸引更多年轻人考虑结婚,并为他们提供一定的经济支持。此举也反映出社会对婚姻和家庭的重视,以及对年...

声生不息,声音的力量与生命的韵律探索之旅

摘要:声音永不停息,探索声音的力量与生命的韵律是一项令人着迷的任务。声音不仅是我们交流的工具,更是生命的独特表达。它蕴含着世界的多样性和生命的活力,激发我们探索未知的渴望。通过声音,我们能感受到大自然的壮美、世界的繁...

黄旭华院士遗体送别仪式,致敬一生奉献的杰出科学家国之瑰宝

黄旭华院士遗体送别仪式举行,向一生致力于国家科技事业的杰出代表致敬。黄旭华院士被誉为国之瑰宝,他的一生奉献给了科技事业,为国家的科技进步做出了巨大贡献。他的离世令人深感痛惜,但他的精神和成就将永远铭刻在人们心中。仪式...

黄旭华吊唁现场,致敬英雄,那束令人泪目的花束

黄旭华吊唁现场,一束花献上,花落款令人感动。致敬这位伟大的人物,他的贡献永载史册。现场氛围庄重肃穆,人们用哀思和敬意表达对他的缅怀。这束花,是人们对他的敬仰和不舍的象征,也是对他一生的肯定。他的离去,让人们深感痛惜,...

沪ICP备2020033849号-17

沪ICP备2020033849号-17